国税庁の事業承継税制のあらましによると、「事業税制は、後継者である受贈者・相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合において、その非上場株式等に係る贈与税・相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。」と説明されています。つまり、非上場株式等の承継に伴う相続税等の実質上の免除制度をいいます。

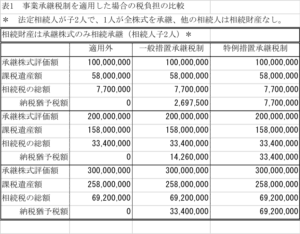

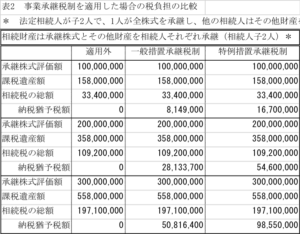

事業承継税制は、「中小企業の事業の継続を通じた雇用の確保や地域経済の活力維持を図る観点」から、数次の改正・改善を通して、政府の肝いり政策として出来てきたものです。 2028年12月31日までの贈与・相続による株式等の承継は、100%の免税となります。これは、10年間の時限措置ですが、それ以降の贈与・相続では、一般措置に戻り、その対象株式は3分の2で、その8割が納税猶予対象となっています。いずれにしても、中小会社の相続がいつかは起こりますので、相続税等を負担して承継するのか、納税猶予を受けて承継するのかを選択をすることになります。そのため、事業承継税制を適用すべきかを検討することは、経営者が経営選択するにあたって、避けて通れないものと考えます。下記の表1と2は、非上場株式等を承継相続した場合の納税猶予額となる税額を示したものです。